城商行“尖子生”江蘇銀行在硬實力方面業(yè)績高速發(fā)展,在軟實力方面表現(xiàn)卻不盡如人意,ESG評分遜色于其他頭部城商行,尤其是公司治理領(lǐng)域差距較大。其上市后頻繁被處罰,存在虛增存貸款、虛假宣傳金融產(chǎn)品的情況,在董事會有效性、消費者金融保護等ESG信披方面也存在欠缺,甚至有所退坡,這或拉低其評分。

另外,高強度的金融投資下,其資產(chǎn)規(guī)模增長領(lǐng)跑城商行,但投資收益增速在頭部同行中并不高,且一級核心資本充足率在業(yè)內(nèi)偏低,不良貸款率下降得益于加大核銷力度,仍需關(guān)注其資產(chǎn)質(zhì)量的穩(wěn)定性。

來源:新財富雜志(ID:xcfplus)

作者:程靜

8月1日,江蘇銀行發(fā)布公告,江蘇金融監(jiān)管局分別核準楊大威江蘇銀行副行長、時文綺該行總審計師的任職資格。

管理層換血落定后,這家市值突破2100億元的“城商行一哥”,公司治理會否升級?

江蘇銀行成立于2007年,由江蘇省內(nèi)的無錫、蘇州、南通等地10家城商行合并而來,是全國20家系統(tǒng)重要性銀行之一,總部位于南京,2016年8月在上交所上市。

受益于“蘇大強”的經(jīng)濟活躍,江蘇銀行近年勢如破竹,在與北京銀行的“一哥”爭奪戰(zhàn)中,營收、歸母凈利潤、市值三項指標獨占鰲頭,資產(chǎn)規(guī)模則略遜一籌。

同時,其在“對公+零售”業(yè)務層面構(gòu)筑核心競爭力,零售資管規(guī)模2024年達到1.42萬億元,居各城商行之首。尤其是持續(xù)布局“文化+金融”“體育+金融”領(lǐng)域,花費800萬元冠名的“蘇超”,今年爆火出圈,其手機銀行APP賽事專區(qū)成功拉動用戶增長、占領(lǐng)年輕客群心智,堪稱“贏麻了”。

業(yè)績開花的同時,《新財富》雜志卻關(guān)注到,這名城商行“尖子生”在軟實力——ESG方面的評價,整體遜色于其他頭部城商行,這值得新領(lǐng)導班子關(guān)注。

01

ESG評價整體遜色于同行,公司治理評分差距大

國際主流ESG評價機構(gòu)標準普爾(S&P)官網(wǎng)信息顯示,江蘇銀行ESG評分為21分(滿分為100分),在7家可查頭部上市城商行中排在末位,并且,其E、S、G三大主題得分都低于平均值(圖1)。

數(shù)據(jù)來源:標普官網(wǎng),《新財富》雜志整理

標普給予江蘇銀行環(huán)境(E)主題評分為11分,低于12.71分的平均分。其他頭部城商行中,北京銀行(20分)、長沙銀行(17分)、鄭州銀行(13分)評分均高于江蘇銀行。

標普評級方法中,E主題有脫碳戰(zhàn)略、氣候戰(zhàn)略兩項權(quán)重較高的議題,江蘇銀行得分分別為15分和5分,都低于頭部城商行均值。其中,氣候戰(zhàn)略議題得分差距為5.14分,其他城商行中,青島銀行得分是其2倍,達33分,北京銀行得分為28分。

社會(S)主題方面,江蘇銀行得分為16分,低于7家頭部城商行22.86的平均分。細分議題中,其勞工實踐(9分)、人力資本管理(21分)、普惠金融(21分)的得分都低于均值,其中,勞工實踐得分在同行中墊底,與平均分差距為8.71分,其他城商行中,長沙銀行獲得30分,寧波銀行得到26分,重慶銀行、鄭州銀行和青島銀行均獲得16分。江蘇銀行的人力資本管理評分低于行業(yè)均值7.86分,其他城商行中,鄭州銀行得分(41分)約為江蘇銀行的2倍,寧波銀行、北京銀行和重慶銀行也都超過了30分。

江蘇銀行的治理(G)主題得分為26分,低于27.86的行業(yè)均值。細分議題看,其在公司治理、商業(yè)道德方面的得分低于行業(yè)平均水平。其中,江蘇銀行的商業(yè)道德議題得分12分,遠低于21.71的行業(yè)均值,其他城商行中,青島銀行得分為江蘇銀行的3倍,重慶銀行、寧波銀行、鄭州銀行得分約為其2倍。江蘇銀行的公司治理議題得分22分,與7家銀行均值相差3.57分,其中,鄭州銀行得分47分,寧波銀行、長沙銀行超過了33分。

與標普類似,同樣對公司ESG表現(xiàn)進行全面評估的路孚特(原湯森路透ESG評分)的評價結(jié)果顯示,江蘇銀行得分為45分,在6家萬億市值城商行中排在倒數(shù)第2位,北京銀行、寧波銀行的評分都超過了60分,上海銀行、南京銀行評分都超過了55分。

從三大議題的評分結(jié)果來看,江蘇銀行的治理得分偏低,是導致其ESG整體評分與同行差距過大的主要原因:寧波銀行得分85分,約為其2.7倍;南京銀行、北京銀行都超過了70分,上海銀行、杭州銀行分別獲得63分和49分,均遠遠超過江蘇銀行。細分議題顯示,江蘇銀行在管理層、CSR戰(zhàn)略兩項議題的得分與其他銀行都存在顯著差距。

另一家國際主流ESG評價機構(gòu)明晟(MSCI)的評價結(jié)果顯示,頭部城商行中,除了南京銀行的評級為BB(行業(yè)落后級別)之外,江蘇銀行與北京銀行、上海銀行、寧波銀行、蘇州銀行的評級保持一致,為BBB級,都屬于行業(yè)平均級別。

與標普、路孚特不同,MSCI評估的是企業(yè)對長期的、與財務相關(guān)的ESG風險的抵御能力。從三大主題得分來看,江蘇銀行E主題得分為3.9分(10分滿分),在6家銀行中排在首位,不過,S和G主題的得分與其他銀行有一定差距,如蘇州銀行、上海銀行的S主題得分高于江蘇銀行,北京銀行、上海銀行、寧波銀行得分高于江蘇銀行。

整體來看,江蘇銀行的ESG表現(xiàn)在頭部城商行中并不突出,在標普、路孚特兩家全面評估公司ESG實踐的評價中,其分數(shù)相較于其他頭部城商行均排在末位,且有多項細分議題得分偏低或墊底,尤其是公司治理方面。

02

5次因虛增存貸款被罰,消費者投訴相關(guān)信披退坡

規(guī)范有效的公司治理,是銀行業(yè)防范和化解金融風險、實現(xiàn)穩(wěn)健發(fā)展的主要保障。

因此,標普的評分方法中,G主題議題的權(quán)重達到了49%,其中,江蘇銀行評分靠后的公司治理、商業(yè)道德議題的權(quán)重之和達到15%,是銀行業(yè)的重點議題。標普的《2025全球可持續(xù)發(fā)展年鑒》指出,銀行業(yè)公司恪守商業(yè)道德,保護客戶資金和數(shù)據(jù)免受欺詐和網(wǎng)絡(luò)安全威脅,有助于贏得客戶和監(jiān)管機構(gòu)的信任。

標普考察公司治理議題,主要關(guān)注董事會獨立性、董事會有效性和多元化、CEO的薪酬政策、管理層所有權(quán)等方面,商業(yè)道德議題考察公司制定的行為準則、反腐敗和反賄賂、違規(guī)行為等。

路孚特的評級方法中,管理層議題主要考察公司在遵循最佳實踐公司治理原則方面的承諾與有效性;企業(yè)社會責任戰(zhàn)略得分,則反映公司將ESG整合至日常決策過程中的程度。

根據(jù)Wind的ESG板塊資料,江蘇銀行在ESG報告中并未公布董事會有效性評估的相關(guān)內(nèi)容,例如董事會及委員會的甄選過程、多元化、專業(yè)背景、董事會程序規(guī)范、與管理層的關(guān)系等方面的評估頻率、方法和評估結(jié)果。另外,其董事會成員平均任期及獨立董事比例在業(yè)內(nèi)也相對偏低。

從違規(guī)被處罰的情況看,Wind數(shù)據(jù)顯示,自上市以來,江蘇銀行累計被罰69次,公司主體的罰款金額合計5860.32萬元,違規(guī)類型主要涉及治理、公司運作、交易類以及財務類,業(yè)務則涉及信貸、理財、代理保險、基金、結(jié)算等。

值得注意的是,上市以來,江蘇銀行累計5次因虛增存貸款被罰,違規(guī)主體分別為淮安開發(fā)區(qū)支行以及揚州、鎮(zhèn)江、徐州、連云港分行,處罰金額合計約700萬元。

2016年至今,A股上市城商行中,共計8家出現(xiàn)類似違規(guī)行為,不過近年來整體改善,2021、2023、2024年分別僅有2家、3家、2家銀行被罰,而其中每年都有江蘇銀行。資料顯示,以上3次處罰分別為江蘇銀行徐州分行以信貸資金或票據(jù)貼現(xiàn)資金用作保證金,虛增存款被罰;江蘇銀行鎮(zhèn)江分行虛增貸款被罰;江蘇銀行揚州分行以貸款、貼現(xiàn)資金等轉(zhuǎn)作存款或保證金,虛增存款被罰。

董事會有效性相關(guān)信披缺失,處罰數(shù)量高企,或是江蘇銀行G主題評分落后同行的主要原因。

另外,我們關(guān)注到,2023年,江蘇銀行收到來自中國人民銀行的773.6萬元大額罰單,原因除了違反人民幣反假規(guī)定、未按規(guī)定履行客戶身份識別、未按規(guī)定報送大額交易報告或可疑報告等違規(guī)行為之外,還有一條“對金融產(chǎn)品作出虛假或者引人誤解的宣傳”。

消費者保護,是金融機構(gòu)的核心責任,也是ESG評價機構(gòu)考察的重點。

MSCI的評級方法中,消費者金融保護議題屬于S維度,其評分權(quán)重占比為15%,與人力資本開發(fā)議題同為銀行業(yè)E、S維度權(quán)重最高的議題。MSCI主要評估金融機構(gòu)在產(chǎn)品管理和透明度方面的表現(xiàn),包括其在緩解非道德放貸行為或金融產(chǎn)品不當銷售所引發(fā)的聲譽及監(jiān)管風險方面的實踐。MSCI表示,銀行在這一議題面臨的風險,主要涉及信用損失、處罰成本增加、因監(jiān)管政策變化失去準入資格等,評價內(nèi)容包括消費者金融保護員工培訓、金融教育舉措、投訴解決流程的監(jiān)督與制度制定、金融產(chǎn)品或服務的審查。

江蘇銀行發(fā)布的歷年ESG報告顯示,2022年度,其共計受理客戶投訴7408件,2023年同比增長87%至13854件,遠超其當年5.28%的營收增速;投訴主要集中在江蘇地區(qū),共計12412件,占比接近90%,相較于2022年幾近翻倍;業(yè)務分類方面,投訴主要集中在貸款(43.69%)和銀行卡業(yè)務(38.51%)。

在受到處罰后,江蘇銀行2023年的ESG報告顯示,其進行了組織架構(gòu)調(diào)整,如在總行層面設(shè)置權(quán)益保護部,同時根據(jù)政策文件梳理自查點,改進流程管控等措施,顯示其對這一議題的重視程度有所提升。

但是,其最新的2024年ESG報告中,卻并未公布投訴總數(shù),2023年報告中公布的地區(qū)及業(yè)務類投訴分布,也不見了蹤影,轉(zhuǎn)而公布消保審查1536件以及近三年投訴100%受理,顯示其相關(guān)披露明顯退坡。這或許是其S主題評分不高的主要原因。

另外,值得一提的是,江蘇銀行近3年的ESG報告都公布了與利益相關(guān)方的實質(zhì)性議題矩陣。在公司利益相關(guān)方關(guān)注的議題重要性排序中,客戶隱私和數(shù)據(jù)安全、消費者權(quán)益保護始終維持在前兩名,2024年,消費者權(quán)益保護成為江蘇銀行利益相關(guān)方認為重要性最高的議題(圖2)。不過,與之形成對比的是,在公司看來,實現(xiàn)股東回報、加強員工關(guān)懷、助力員工發(fā)展等多個議題的重要性,高于完善公司治理以及消費者權(quán)益保護。

圖2:江蘇銀行2024年實質(zhì)性議題矩陣

數(shù)據(jù)來源:江蘇銀行2024年ESG報告

03

三重維度,“城商行一哥”經(jīng)營仍存挑戰(zhàn)

ESG之外,江蘇銀行在經(jīng)營層面也不乏隱憂。

其一,來自投資收益成長的穩(wěn)定性。

近年,銀行業(yè)息差收窄,作為收入支柱的利息收入承壓,拓展非息收入成為大方向。2023、2024年的債券牛市中,不少銀行通過買賣債券、兌現(xiàn)浮盈,實現(xiàn)了投資收益的大幅增長。江蘇銀行也是買債大戶,金融投資成為推升其營收和資產(chǎn)規(guī)模的重要因子。

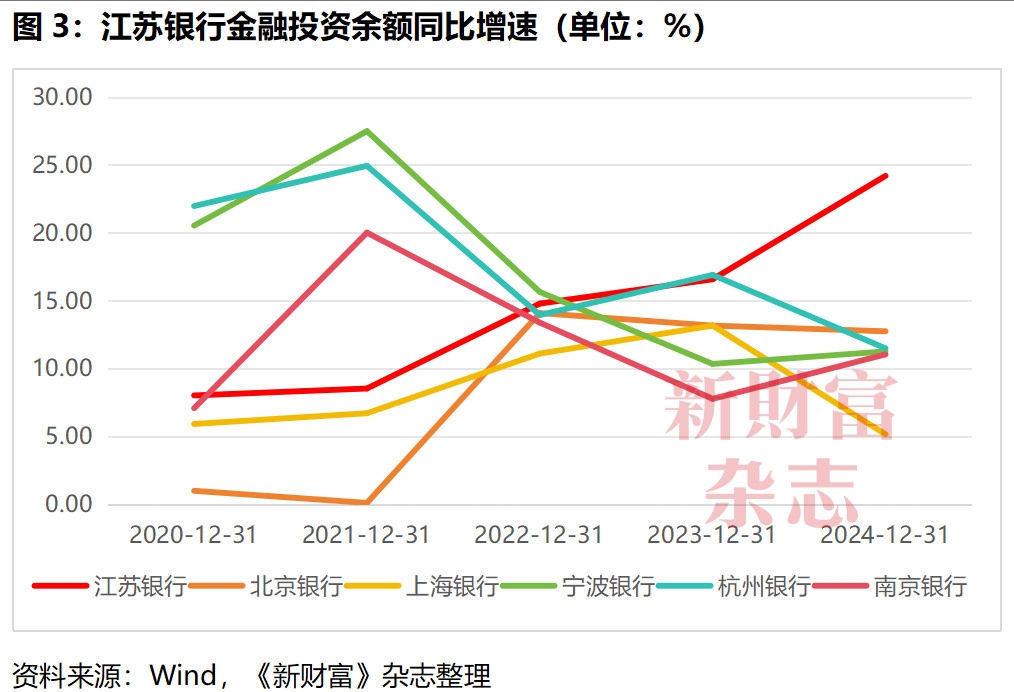

江蘇銀行的金融投資資產(chǎn)余額從2020年末的8459.08億元增長至2024年末的1.53萬億元,5年復合增長率達到12.53%,2024年增速更達到24.2%,這助其當年資產(chǎn)增速達到16.12%,在17家上市城商行中排在首位。橫向?qū)Ρ葋砜矗瑢幉ㄣy行、杭州銀行、南京銀行、上海銀行的金融投資余額同比增速有所減緩(圖3)。

2024年年報顯示,江蘇銀行的金融投資標的主要為交易性金融資產(chǎn)、債權(quán)、其他債權(quán)等,其中,交易性金融資產(chǎn)和債權(quán)投資的賬面價值分別為4885.75億元和5905.81億元,占其資產(chǎn)規(guī)模的比重分別為32%和38.69%。

2024年,其投資收益為146.5億元,同比上漲20.86%,助推其非利息收入達到248.58億元。

不過,高強度的金融投資下,江蘇銀行的投資收益增長速度在頭部城商行中卻并無顯著優(yōu)勢,上海銀行(94.42%)、杭州銀行(29.66%)2024年投資收益增速遠高于江蘇銀行。從近5年年復合增長率來看,江蘇銀行為12.08%,而杭州銀行、南京銀行這一比例超過了20%,分別為24.05%和22.22%,北京銀行也達到了16.7%。

值得重視的是,進入2025年后,債券市場波動加劇。2025年一季度,受債市波動調(diào)整影響,江蘇銀行的公允價值變動凈收益暴跌189.64%,導致非利息收入同比下滑22.73%。一季報顯示,基金投資估值減少,是公允價值變動凈收益暴跌的主要原因。

市場逆轉(zhuǎn)之外,政策的影響也不容忽視。8月1日,財政部發(fā)布《關(guān)于國債等債券利息收入增值稅政策的公告》,自2025年8月8日起,新發(fā)行的國債、地方政府債券、金融債券的利息收入,恢復征收增值稅,銀行、保險、券商等自營機構(gòu)投資增值稅率為6%。

根據(jù)國盛證券、開源證券等研究,增值稅恢復征收政策下,銀行債券投資利息收入預計減少,銀行配債意愿預計會降低,或?qū)︺y行業(yè)績形成負面影響。

其二,在于資本充足率。

江蘇銀行2024年核心一級資本充足率為9.12%,較2023年的9.46%有所下降,且在頭部城商行中相對偏低,例如上海銀行、長沙銀行都超過了10%,寧波銀行(9.84%)、南京銀行(9.36%)等超過江蘇銀行。2025年一季度,江蘇銀行這一指標繼續(xù)降至8.36%,僅比7.75%的最低要求高出0.61個百分點。

為補充資本,江蘇銀行近年頻繁發(fā)債融資。2022—2024年,其發(fā)債規(guī)模位于城商行之首,達到3.44萬億元,排在第二的是上海銀行(3.03萬億元),北京銀行、寧波銀行超過2萬億元、杭州銀行、南京銀行、長沙銀行以及徽商銀行超過1萬億元(圖4)。

偏低的一級核心資本充足率,疊加較高的發(fā)債規(guī)模,需關(guān)注江蘇銀行資本補充壓力。其新一輪融資,是否也不會太遠?

其三,是不良貸款。

江蘇銀行的不良貸款率持續(xù)處于行業(yè)較低水平,截至2024年末,這一比率創(chuàng)下歷史新低。不過,這得益于其加大核銷處置。其核銷及轉(zhuǎn)出的不良資產(chǎn)由2022年的123.47億元,增長至2023年的163.35億元、2024年的248.76億元,三年內(nèi)年復合增長率為41.94%。

年報顯示,近年來,江蘇銀行處置風險壓力不斷增大,2024年末,其不良貸款余額較上年增加22.43億元,為此,其持續(xù)加大核銷力度。其他頭部銀行中,北京銀行、上海銀行2024年核銷及轉(zhuǎn)出不良資產(chǎn)分別為178.27億元、141.52億元。

2025年2月,江蘇銀行以3.47億元的起拍價,掛牌轉(zhuǎn)讓4批個人不良貸款,這4批貸款未償本息合計超70億元,涉及33萬名借款人。這一“骨折價”出清之舉,引發(fā)市場關(guān)切,也透露出“城商行一哥”的隱痛。

整體來看,江蘇銀行作為城商行“尖子生”,ESG評價遜色于其他頭部城商行。結(jié)合標普、MSCI以及Wind ESG的評級方法和結(jié)果看,其上市后頻繁被處罰,在董事會有效性、消費者金融保護等ESG信披方面存在欠缺,甚至有所退坡,或是其評分偏低的主要原因,值得新領(lǐng)導班子關(guān)注。

同時,從經(jīng)營層面看,雖然其金融投資提速,但投資收益增速在業(yè)內(nèi)并不高,一級核心資本充足率偏低,不良貸款率下降得益于加大核銷力度,仍需關(guān)注其資產(chǎn)質(zhì)量的穩(wěn)定性。

本文所提及的任何資訊和信息,僅為作者個人觀點表達或?qū)τ诰唧w事件的陳述,不構(gòu)成推薦及投資建議。投資者應自行承擔據(jù)此進行投資所產(chǎn)生的風險及后果。